Друштвата за управување за пензиски фондови се втор по големина сегмент на домашниот финансиски систем. Она што малку се знае за овој сегмент се освоените европски награди на натпревари во конкуренција на европски пензиски друштва кои имаат значително подолга историја на постоење, значително повеќе ресурси на располагање и значително повеќе средства под управување.

Едно од наградуваните домашни друштва за управување со пензиски фондови е и Сава Пензиско Друштво, кое во 2023 година победи во категоријата „Small pension fund“ (Мал пензиски фонд) и влезе во најтесен избор за победа во категоријата „Equities“ (Акции) на ниво на Европа, со што се продолжи серијата на достигнувања на ова своевидно Европско Првенство на пензиски друштва.

Зошто е ова важно? Статуетките се кршливи, но фактот дека строги жирија на европско ниво ја ценат, издвојуваат и наградуваат нашата работа зборува за нашата стручност, посветеност и сериозност во управувањето со пензиските заштеди, во систем во кој демографските предизвици налагаат сериозен, стратешки и долгорочен пристап за да се најде соодветен одговор на прашањата: “Од кои извори ќе доаѓа мојата пензија во иднина и колку се стабилни и одржливи тие извори? Луѓето се иселуваат, од чија работа ние ќе земаме пензија?“

Токму стабилноста и одржливоста на првиот столб во пресрет на продолжени неповолни демографски движења всушност и беше аргумент за реформата која доведе до воведување на вториот и третиот столб, во период кога демографските проекции и не беа толку загрижувачки како што се во моментов.

Доколку се осврнеме на пензиската акумулација во вториот столб која зависи во најголем дел од висината на примени придонеси и остварените приноси од вложувања на средствата, но и од наплатените надоместоци, можеме да се запрашаме кои се оптималните нивоа на првите две варијабли и кои фактори влијаат врз истите.

Во делот на придонесите, тековно, 12,8% од бруто платата на вработените кои се дел од капитално финансираното пензиско осигурување одат во прв столб (Фондот за ПИО) од каде се користат за исплата на тековни пензии. Дополнително, 6% од бруто платата на овие вработени оди на нивни сметки во избраниот задолжителен пензиски фонд, останувајќи така нивна лична сопственост која понатаму се зголемува со инвестирање на средствата согласно критериумите и ограничувањата дефинирани со законски и подзаконски акти. Клучен фактор при одговорот на прашањето дали оваа стапка е соодветна повторно се демографските предизвици, но и законските ограничувања кои влијаат врз втората варијабла – остварениот принос од инвестирање на средствата.

Во делот на остварените приноси, и покрај тоа што законските одредби се уште не ги следат светските трендови на развој во смисла на проширување на листата на дозволени вложувања и овозможување на управување со ризиците со користење на современи алатки, сепак остварените приноси се солидни. Само како пример, реалните стапки на принос остварени кај домашните пензиски фондови, кои го вклучуваат и ефектот на пораст на стапката на трошоци на живот, односно се одраз на сочуваната куповна моќ, кај подолгите временски серии на крај од 2022 година се повисоки во споредба со тие остварени од страна на американските пензиски фондови. За потсетување, глобално прифатена пракса е пензиските фондови да објавуваат реални стапки на принос, што не е случај со инвестициските фондови, каматните стапки на депозити во банки итн.

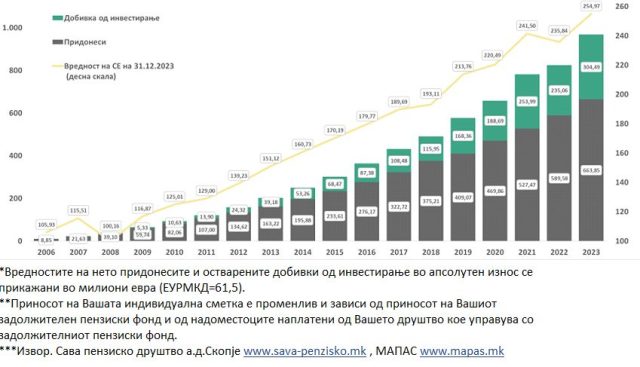

И покрај сите предизвици и краткорочни ценовни флуктуации, средствата на членовите на пензиските фондови со кои управува Сава Пензиско Друштво продолжуваат да растат. На крајот од 2023 година, 31,44% од вкупните средства на Отворениот задолжителен пензиски фонд Сава пензиски фонд беа всушност средства заработени преку инвестирање на средствата и нивно оплодување:

Како подобро во иднина во делот на вложувања на средствата на пензиските фондови и нивна заштита?

Сава пензиско друштво во подолг временски период, користејќи ги институционалните механизми, иницираше и беше вклучено во иницијативи за законски измени со аргументи во интерес на членовите и пензионираните членови на двата фонда, кои остануваат валидни и сега. Имено, соодветен редизајн на регулативата би значел адаптација кон изменетите пазарни услови и кон изразените долгорочни предизвици. Ваквите измени веќе беа воведени во Хрватска, а се интегрален дел од работењето на најуспешните светски пензиски фондови:

⦁ Вложувањата кои нудат висока заштита од инфлација (алтернативни вложувања) и се погодни за долгорочни инвеститори, како и употребата на современи алатки за управување со ризици се надвор од законските можности за домашните пензиски фондови. Измени на регулативата во овој дел, во функција на повисоки и побезбедни приноси во иднина би биле во интерес на сегашните членови на капитално финансираното пензиско осигурување, а идни пензионери.

⦁ При инвестирањето на средствата на повозрасните категории на вработени важно е нивните пензиски заштеди да бидат заштитени од краткорочни ценовни флуктуации. Ова би се постигнало со воведување на мулти фондови, што би значело постоење на фондови со различен сооднос на преземен ризик и очекуван принос зависно од возраста на членовите, која ја определува и оптималната структура на вложувањата на фондот во кој членуваат.

Одржливоста на пензиските системи е тема која опфаќа многу повеќе аспекти од инвестициските политики, но во интерес на иднината е секој фактор да биде согледан и анализиран одговорно, со поглед подалеку од краткорочните предизвици. Притоа, во интерес на идните пензионери е користење на соодветни поуки не само од успешните приказни кои упатуваат како треба, туку и од неуспешните кои упатуваат како не треба, секако нужно ставени во контекст на она што нас нѐ чека, а тоа за жал е помалубројна идна работна сила од чии тековни бруто плати би биле поддржувани идните пензионери.

Супервизор на капитално финансирано пензиско осигурување е Агенцијата за супервизија на капитално финансирано пензиско осигурување (МАПАС) (02) 3224 229, www.mapas.mk

Автор: Татјана Бојковска, CFA, CAIA – Член на Управен одбор на Сава пензиско друштво а.д. Скопје